11 ígéret a vállalkozóknak – valódi adócsökkentés jön, vagy csak haladék?

Bevezetés – miért fontos ez a csomag, és miért kell óvatosan kezelni?

Az elmúlt években a magyar kisvállalkozók megtanulták, hogy az „adócsökkentés” szó hallatán érdemes egyszerre reménykedni és kételkedni. A járvány, az infláció, az energiaár-robbanás és a folyamatos szabályváltozások után a legtöbb vállalkozó ma már nem azonnali csodát vár, hanem kiszámíthatóságot, tervezhetőséget és adminisztrációban mérhető könnyítést.

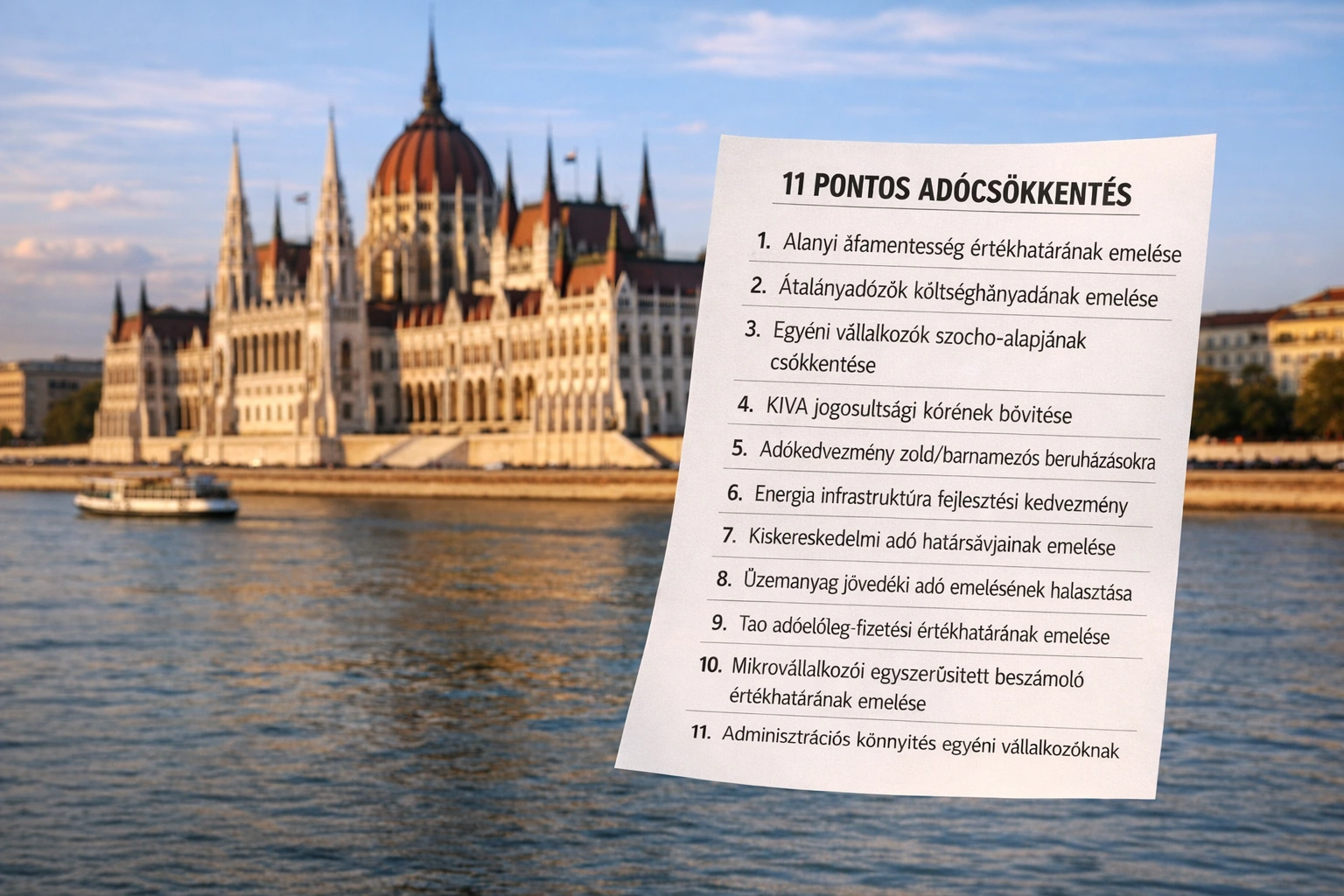

Ebben a hangulatban jelent meg 2025 novemberében a kormány és a Magyar Kereskedelmi és Iparkamara közös kommunikációja egy 11 pontos vállalkozói adócsökkentési és adminisztrációs csomagról. A bejelentések alapján a cél az, hogy 2026–2028 között fokozatosan, lépcsőzetesen enyhüljenek a kis- és középvállalkozások terhei, összességében évi 80–90 milliárd forintos nagyságrendben.

Fontos azonban már az elején tisztázni egy kulcskérdést:

- Az itt bemutatott intézkedések jelenleg kizárólag kormányzati és kamarai kommunikációban léteznek.

- A Magyar Közlönyben, mint hivatalos jogforrásban ezek még nem jelentek meg, így nem hatályos szabályokról, hanem tervezett irányokról beszélünk.

Ez azt jelenti, hogy:

- a részletszabályok még változhatnak,

- egyes pontok időzítése módosulhat,

- és a tényleges hatás csak a jogszabályok kihirdetése után lesz pontosan számolható.

Ugyanakkor a csomag iránytűként már most is fontos: megmutatja, hogy mely vállalkozói köröket szeretné enyhíteni a kormány, és milyen típusú terhek csökkentése került fókuszba. Egy tudatos vállalkozónak és könyvelőnek ez már önmagában értékes információ a középtávú tervezéshez.

A 11 pont – részletesen, kisvállalkozói szemmel

1) Alanyi áfamentesség értékhatárának lépcsőzetes emelése

- 2026: 20 M Ft, 2027: 22 M Ft, 2028: 24 M Ft alanyi mentes értékhatár.

Valós hatás kkv-knak:

-

- A leginkább szolgáltató mikrovállalkozóknál javíthat árazási versenyhelyzetet (nem kell áfát felszámítani), és likviditást is adhat.

- Ugyanakkor tipikus “mellékhatás” a bevétel „küszöb alá igazítása” (időzítés, számlázás csúsztatása), ami üzletileg és adótechnikailag is kockázatos lehet (különösen, ha a növekedés természetes lenne).

- Áfa-levonási jog hiánya miatt beruházásigényes tevékenységnél nem mindig előny az alanyi mentesség.

2) Átalányadózók általános költséghányadának emelése

- 2026: 45%, 2027: 50% (a jelenlegi általános költséghányadhoz képest emelésként kommunikálva).

Valós hatás:

- Ez a csomag egyik legegyértelműbb, “kézzelfogható” eleme sok egyéni vállalkozónál: magasabb költséghányad → alacsonyabb adóalap → kisebb közteher.

- A nyertesek tipikusan azok, akik valójában költségesebben működnek, mint amit eddig az általános sáv “engedett”.

3) Főállású egyéni vállalkozóknál a szocho-alap csökkentése (adóalapszorzó megszüntetése)

- A tervezet lényege: megszűnik a szocho adóalapszorzó, és a szocho alapja a járulékalappal egyezne meg(minimálbér/garantált bérminimum 100%-a).

Valós hatás:

- A főállású EV-k egy részénél havonta ismétlődő, kiszámítható tehercsökkenés lehet.

- A “nagy képben” ez jellemzően nem ugrásszerű (nem fogja önmagában megfordítani a piacot), de a mikrovállalkozói körben az állandó fix terhek faragása pszichológiailag és likviditásban is sokat számít.

Szocho-alap korrekció hatása (2026 – főállású egyéni vállalkozó)

Feltételezések:

-

- 2026-os tervezett minimálbér: 322 800 Ft/hó

- Szocho mértéke: 13%

- Szocho-alap korrekció: 112,5% → 100%

|

Megnevezés |

2025-ös szabály (112,5%) |

2026-os terv (100%) |

Különbség |

|---|---|---|---|

|

Szocho alap |

362 , 2 |

322 800 Ft |

–39 400 Ft |

|

Havi szocho |

47 093 Ft |

41 964 Ft |

–5 129 Ft |

|

Éves szocho |

565 116 Ft |

503 568 Ft |

–61 548 Ft |

Rövid értelmezés

- Havi megtakarítás: ~5 100 Ft

- Éves megtakarítás: ~61 500 Ft

- A könnyítés automatikus, nem igényel külön igénylést (ha a szabály életbe lép).

- Egyéni szinten nem látványos, de fix, kiszámítható tehercsökkentés a mikrovállalkozóknak.

👉 Ez a szám csak akkor igaz, ha a vállalkozó szocho-alapja a minimálbérhez kötött minimum, nem magasabb tényleges jövedelemhez.

4) KIVA jogosulti kör bővítése (értékhatárok tágítása)

- A bejelentés szerint 4–5 ezer új vállalkozás válhat jogosulttá.

- Elemzői oldalról felmerült, hogy a belépési küszöb pl. 3 → 6 milliárd Ft irányába mozdulhat, de itt a tényleges nyertes kör mérete a részletszabályoktól és a kapcsolt vállalkozások beszámításától is függ.

Valós hatás:

- A KIVA sok növekedő kkv-nál jó alternatíva lehet (különösen bérintenzív működésnél), de a belépésnél a mutatószámok és a kapcsolt viszonyok sok céget “kizárnak”. Emiatt a tényleges hatás sokszor szűkebb, mint ahogy a headline mutatja.

5) 100 millió Ft-os adókedvezmény környezeti károk helyreállítására és zöld beruházásokra (barnamezős fókusz)

- Kommunikáció szerint 100 M Ft adókedvezmény a környezeti károk helyreállításához / zöld beruházásokhoz, barnamezős fejlesztéseknél.

Valós hatás:

- Ez tipikusan nem a mikrovállalkozók tömegének intézkedése, hanem azoknak a kkv-knak/középvállalatoknak, akik telephelyfejlesztésben gondolkodnak.

- Akkor erős, ha a részletszabályok jól használhatóak (elszámolhatóság, időzítés, adónem, korlátok).

6) Adókedvezmény az energiaellátók infrastruktúra-korszerűsítésére

- A cél: a nagy hálózati szereplők beruházásainak ösztönzése (elosztóhálózat-üzemeltetők, 2027-től igénybe vehető kedvezményként kommunikálva).

Valós hatás kkv-knak:

- Közvetett: ha valóban gyorsul a hálózatfejlesztés, az javíthatja a vállalkozások működési feltételeit (csatlakozás, kapacitás, ellátásbiztonság).

- Rövid távon azonban egy kisvállalkozó pénztárcáján ez nem azonnal látszik.

7) Kiskereskedelmi adó határsávjainak emelése (kulcsok változatlanok)

- A sávhatárok emelése: 0,5 / 30 / 100 milliárd Ft → 1 / 50 / 150 milliárd Ft, kulcsok maradnak.

Valós hatás:

- Ez a csomag egyik “célzott” eleme: kb. 3500 céget érinthet kedvezően.

- Mikrovállalkozói szinten csak akkor releváns, ha valaki olyan kiskereskedelmi struktúrában van, amit ez az adó ténylegesen elér (a klasszikus mikrók jelentős része eleve nem itt “fizet nagyot”).

Kiskereskedelmi adó – határsávok összehasonlítása

|

Éves nettó árbevétel (Ft) |

Jelenlegi szabály |

Tervezett új szabály |

Alkalmazott adókulcs |

|---|---|---|---|

|

0 – 500 millió Ft |

adómentes |

0 – 1 milliárd Ft |

0 % |

|

500 millió – 30 milliárd Ft |

0,1 % |

1 – 50 milliárd Ft |

0,1 % |

|

30 – 100 milliárd Ft |

0,4 % |

50 – 150 milliárd Ft |

0,4 % |

|

100 milliárd Ft felett |

2,7 % |

150 milliárd Ft felett |

2,7 % |

8) Üzemanyag jövedéki adó valorizációjának eltolása 2026. július 1-re

- A kommunikáció szerint 2026. január 1. helyett július 1., és az év eleji 8–9 Ft/l drágulás halasztása a cél.

Valós hatás:

- A legtöbb kkv-nál ez költségoldali könnyítés, főleg fuvarozásnál, helyszíni szolgáltatásnál, kiszállításnál.

- Nem “adócsökkentés a bevallásban”, hanem árszint-hatás: akkor ér valamit, ha valóban átgyűrűzne a vállalkozói költségekbe és a piaci árakba.

9) Tao adóelőleg-fizetési értékhatár emelése (admincsökkentés)

- A bejelentés szerint 5 M Ft-ról 20 M Ft-ra emelkedne az értékhatár.

Valós hatás:

- Ez tipikusan adminisztrációs és cash-flow könnyítés a kisebb tao-alanyoknak: kevesebb előleg-procedúra, egyszerűbb ütemezés.

- A nyereséges, de kis/közepes profitú vállalkozásoknál ez érezhetőbb.

10) Mikrovállalkozói egyszerűsített beszámoló értékhatárának emelése

- 150 M Ft → 180 M Ft értékhatár-emelés (kommunikáció szerint ~10 ezer vállalkozásnak egyszerűbb admin).

Valós hatás:

- Ez nem adóforint, hanem könyvelési/adminisztratív komplexitás: kevesebb kötelező “bonyolultság”, gyorsabb zárás, olcsóbb compliance.

- A mikrocégeknek ez sokszor többet ér, mint egy kicsi kulcsváltozás: időt ad vissza.

11) “Speciális admincsökkentés” ~80 ezer egyéni vállalkozónak (NAV automatizmusok + ritkább bevallás)

- A bejelentés szerint a NAV automatikusan elvégzi a biztosítottak bejelentését, és negyedévesre csökken a szocho- és járulékbevallás gyakorisága.

Valós hatás:

- Ez a csomag egyik legjobban célzott eleme: ott csökkent terhet, ahol sok EV-nek tényleg “fáj” – rendszeres, ismétlődő admin.

- A kockázat: az automatizmusoknál kulcs a jó adat (jogviszonyok, státusz, biztosítotti minőség). Ha a háttérlogika téved, akkor a javítás plusz kör lehet – de a cél iránya (automatizálás) kifejezetten vállalkozóbarát.

Összkép: mennyire “valódi” segítség ez a kisvállalkozóknak?

- A csomag erőssége, hogy több pontja a mikrók és egyéni vállalkozók tipikus fájdalompontjaira lő:

- áfa-értékhatár,

- átalányadó költséghányad,

- szocho-alap,

- adminisztráció ritkítása/automatizálása.

A csomag korlátja, hogy sok elem:

- vagy küszöbös (nem mindenkinek jár, és “határnál” torzít),

- vagy közvetett (pl. energia-infra),

- vagy szektor-specifikus (kiskereskedelmi adó).

A szakmai kommentárok szerint több pont “nem teljesen új”, és a legnagyobb tételek mellett a tényleges vállalkozói élmény attól függ majd, hogyan kerül át a jogszabályokba, mennyire lesz egyszerűen alkalmazható.

Mit érdemes most csinálnia egy kisvállalkozónak?

- Árazás/áfa-stratégia átgondolása 2026-tól: alanyi mentesség vs. áfakör (különösen B2B-nél).

- Adózási mód felülvizsgálata: átalányadó / kata (ha releváns) / tao / kiva – főleg, ha 2026–2027-ben bevételi növekedés várható.

- Admin-folyamatok rendbetétele: EV-knek a “NAV-os automatizmus” akkor jó, ha a jogviszony-adatok rendben vannak.

Hogyan jöj ki a 80–90 milliárd megtakarítás?

A klasszikus kormányzati becslés ilyen csomagoknál így készül (logikailag):

- Van egy bázis (mi történt volna 2026-ban változtatás nélkül) – adóbevallási/NAV adatok, KSH/ágazati adatok, makró pálya.

- Erre ráteszik a tervezett szabályt: értékhatár-emelés, adóalap-szabály változás, kedvezmény, halasztás.

- Kiszámolják a különbséget: Δ(adóbevétel) (vagy Δ(adóterhelés)) az érintett körre.

A magyar sajtóban megjelent részletek alapján néhány nagyobb tételről nagyságrendi bontás is napvilágot látott, ami segít megérteni, mitől lesz ekkora az összeg:

- Kiskereskedelmi adó sávhatár-emelése: a Portfolio szerint a 2026-os, 80–90 mrd-os csomagon belül ~26 mrdkörüli tétel lehet (költségvetési bevételkiesés).

- Üzemanyag jövedéki adó valorizáció eltolása: ugyanott ~15–20 mrd körüli hatást említenek (itt részben időzítés: bevétel későbbre tolódik, és a piaci árhatáson keresztül a vállalkozói költségek is másképp alakulnak).

Ez a két tétel együtt már kb. 41–46 mrd. A fennmaradó ~34–49 mrd adhatja ki a többi pont (alanyi áfa értékhatár, átalányadó költséghányad, EV szocho-alap, TAO-előleg értékhatár, stb.) összesített hatását – plusz/minusz attól függően, mi számít tényleges bevételkiesésnek és mi inkább admin-megtakarításnak a kormányzati metodikában. (A kormányzati oldalon a “80–90 mrd a költségvetést érintő hatás” megfogalmazás pont ezt sugallja.)

Mit jelent ez a valóságban a vállalkozói szegmenseknek?

1) Mikrovállalkozások és egyéni vállalkozók

Itt várható a legszélesebb érintettség, de az egy főre jutó “nyereség” tipikusan kisebb (cserébe sok szereplőre oszlik):

- alanyi áfa értékhatár emelése: admin + árazási rugalmasság (de küszöbhatás: sokan “szabályhoz igazítják” a növekedést).

- átalányadó költséghányad emelése és szocho-alap korrekció: ez már tényleges havi/éves közteher-csökkenés lehet.

Valós hatás: sok mikrovállalkozónál ez nem “beruházási robbanást” okoz, hanem túlélési/likviditási puffer (infláció, bérköltség, bérleti díj, üzemanyag miatt).

2) KIVA/TAO kis- és középvállalkozások

Itt a hatás szelektívebb, de egyes cégeknél nagyobb összegű lehet:

- KIVA jogosultság bővítése: nem mindenkinek releváns, de ahol igen, ott érdemi optimalizáció.

- TAO-előleg értékhatár emelése: inkább cash-flow/admin előny, nem “óriási pénz”, viszont sok cégnek kényelmes.

Valós hatás: inkább stabilitás és tervezhetőség, nem automatikus “adófelezés”.

3) Kiskereskedelem (nagyobb forgalmú szereplők)

A sajtóban is kiemelt, hogy a csomag egyik nagy tétele a kiskereskedelmi adó sávhatár-emelése.

Valós hatás: itt koncentráltan jelentkezhet a könnyítés (kevesebb cégre, nagyobb összegben). Hogy ebből mennyi jut el a fogyasztói árakhoz vagy a beszállítókhoz, az piaci erőviszony kérdése.

4) Üzemanyag-intenzív vállalkozások

Itt a “megtakarítás” valójában költségoldali nyomás enyhítése (halasztott áremelés), ami:

- fuvarozásnál, kiszállításnál, helyszíni szolgáltatóknál azonnal érezhetőbb,

- de részben átárazódhat a piacon (nem minden marad “tiszta profitként” a cégnél).

A legfontosabb óvatossági pont: ez nem „szétosztható” pénz

A 80–90 milliárd nem olyan, hogy “ennyi jut a vállalkozóknak fejenként”. Ez egy aggregált költségvetési hatás, amit:

- küszöbök (alanyi áfa, átalányadó) erősen torzíthatnak,

- szektor-koncentrált tételek (kisker különadó) dominálhatnak,

- időzítési hatások (jövedéki adó eltolás) részben csak “átpakolják” a bevételt későbbre.

Fontos pontosítás: a 11 pontban van adminisztrációs könnyítés is, ami nem feltétlenül költségvetési bevételkiesés, inkább idő- és költségmegtakarítás (compliance-költség csökkenése). A kommunikációban szereplő 80–90 mrd tipikusan a 2026-os költségvetést érintő hatás (tehát főleg a pénzben mérhető tételek összesítése).